近年来,邮储银行广东省分行聚焦服务农业农村高质量发展,为特色产业灵活打造定制化金融服务,以金融之力巧助乡村产业振兴。

通过加大科技赋能、创新金融服务模式,该行积极下沉金融服务重心,加大涉农贷款投放力度,同步推进普惠涉农金融服务及特色产业专项金融服务。紧跟广东特色产业发展需求,定制“荔枝贷”“菠萝贷”“金鲳鱼贷”等50多个产业贷项目,累计授信近50亿元,帮助乡村加快培育特色产业“增长极”,助推“小特产”蜕变成乡村振兴“大引擎”。

截至2023年8月末,邮储银行广东省分行涉农贷款余额超1000亿元,本年净增近80亿元。其中普惠型涉农贷款结余约360亿元。

位于江门新会的新会柑种植基地(徐浩荣 摄)

在广东江门,邮储银行江门市新会支行通过为当地新会柑种植大户提供了250万元“陈皮农担贷”“陈皮极速贷”叠加贷款。得益于陈皮产业专项金融支持,该种植大户的种植规模翻了近两番,种植面积由300亩快速扩大至1100亩,并实现了从单一种植向加工仓储延伸,带动了周边500多人就业。

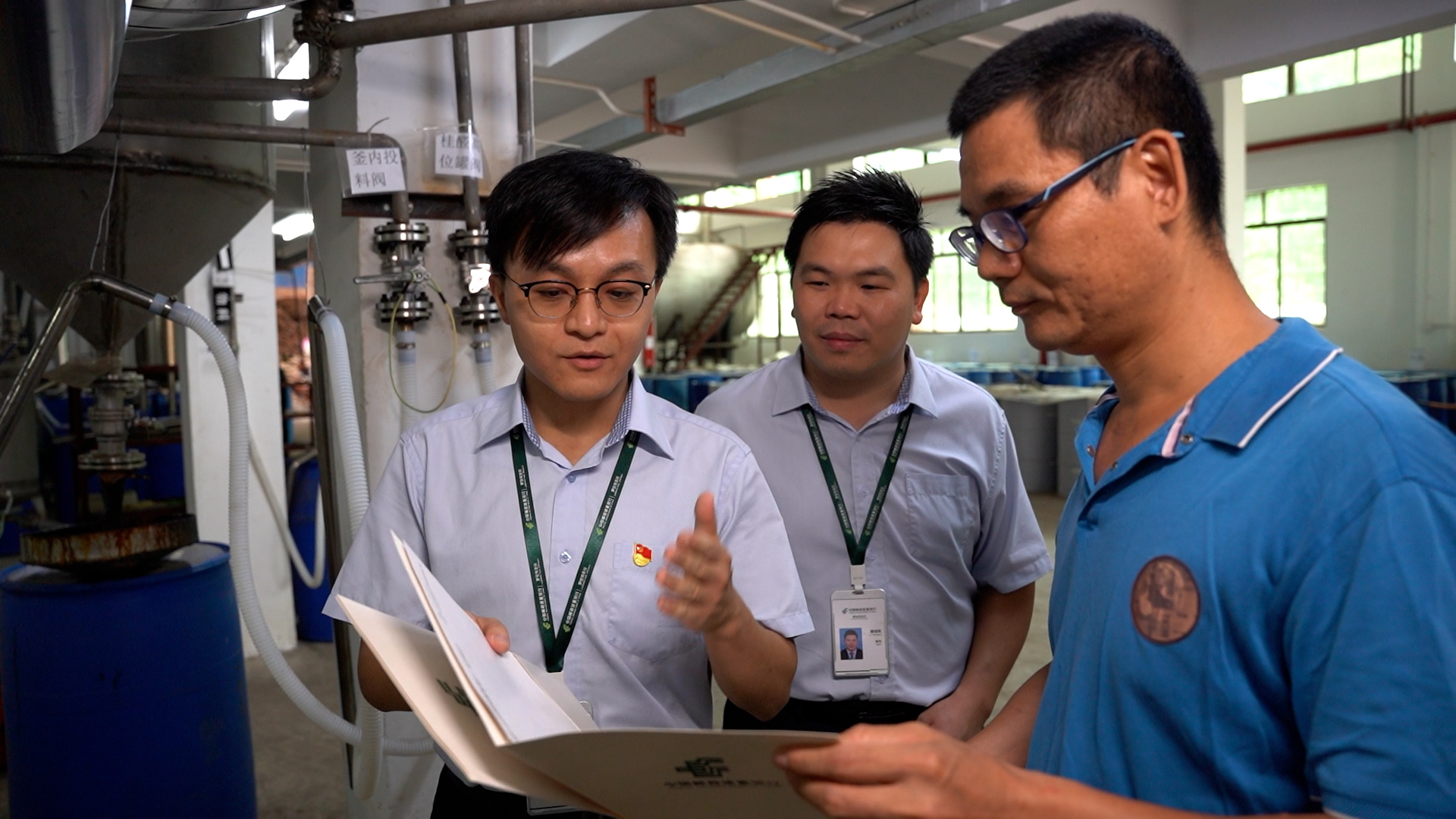

邮储银行江门市新会支行工作人员向种植户介绍“陈皮农担贷”(徐浩荣 摄)

种植基地工人正在采摘新会柑(徐浩荣 摄)

同样得益于陈皮产业贷,当地某陈皮龙头企业,建起了产业链服务平台,为新会陈皮提供了从种植加工、仓储物流、线上线下销售及融资担保等一体化的全产业链服务。

工作人员正在查看陈皮陈化状态(徐浩荣 摄)

在云浮,邮储银行云浮市分行通过“南药贷”等全产业链经营性贷款,累计为南药产业提供超过1亿元的信贷支持。

位于云浮郁南县的历洞镇巴戟天种植基地(徐浩荣 摄)

在南药贷的支持下,云浮郁南巴戟天种植户将种植规模迅速扩大到180多亩,引进无人机喷药等,实现现代化的南药种植,并带动30位村民增收。

基地附近的巴戟天收购点正在忙碌中(徐浩荣 摄)

邮储银行工作人员下乡,交流巴戟天市场信息(徐浩荣 摄)

肉桂之乡罗定的当地肉桂加工企业,借助邮储银行的300万贷款,不仅提高40%肉桂仓存量,完成计划内的扩产增收;还顺利从薄利的肉桂初加工,延伸到高附加值的桂油深加工,实现经营方向“无痛”转变。

邮储银行云浮市分行工作人员向肉桂加工企业介绍“南药贷”(徐浩荣 摄)

周边村民正在对肉桂进行加工(徐浩荣 摄)

在中山,邮储银行中山市小榄支行通过小榄商会产业贷等“N+N特色产业”和“1+N产业链”模式产业贷,为辖内不同产业集群提供差异化金融服务。

位于中山民众镇的黑鱼养殖基地(徐浩荣 摄)

通过小榄商会的对接,该行在3天内为急需资金的黑鱼养殖户提供1000万的专项贷款,帮助养殖户趁低价批量采购鱼苗饲料,成本节约10%左右。当下经营窘境得到纾解。

养殖户正在通过投喂设备进行喂鱼(徐浩荣 摄)

邮储银行中山市分行工作人员走访调研养殖户的养殖情况(徐浩荣 摄)

黄圃镇某传统腊味企业,在邮储银行的1350万低息贷款支持下,提前储备原料,从容应对原材料的季节性上涨;并完成产线的绿色智能升级,实现了腊味的标准化烘制,质效明显提升,生产也更加绿色环保。

黄圃腊肠正在进行烘制(徐浩荣 摄)

工作人员检查腊肠品质(徐浩荣 摄)

邮储银行中山市分行工作人员走访调研黄圃腊肠企业(徐浩荣 摄)

长按二维码

长按二维码关注精彩内容